こんにちは。熊本の行政書士 山本隆之です。

近年、認知症の対策として、『家族信託』が注目され始めてきました。

まだ世間一般的には認知度が低い制度ですが、徐々にテレビや雑誌などで特集が組まれ始めており、新しい財産承継の一手段として皆様に知っておいて欲しい制度です。

家族信託が意味する、「家族が家族のために家族に財産を託する」信託のスタイルは、実は大正11年に制定された旧信託法の時代にも存在してましたが、平成18年の改正による新信託法によって、広く一般の方でも信託の仕組みを利用しやすくなりました。

今回は、この『家族信託』の概要を簡単にわかりやすく説明しようと思います。

①健康寿命と認知症

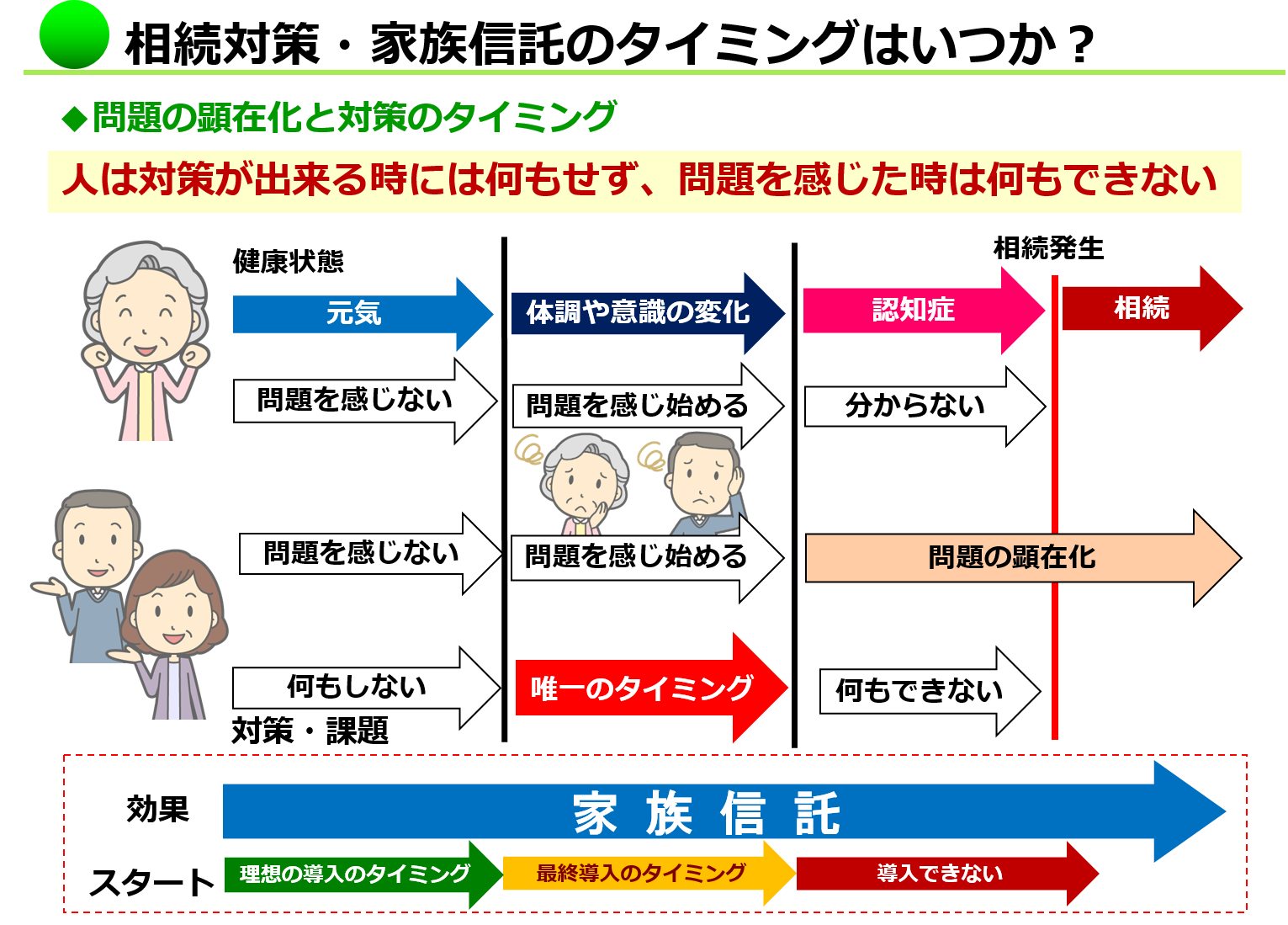

まず、なぜ昨今「家族信託」が注目され始めているのかを知ることが重要です。

平成25年度において、男性の平均寿命は80歳を、女性は86歳を超えたと言われています。医療の発達に伴い、今後さらに寿命は伸び続けるでしょう。日本は超高齢社会に突入し、様々な問題が世間では騒がれていますが、寿命が伸びることは素晴らしいことではないでしょうか。年金などの問題はお国がしっかりと対応すればいいことですよね。

では、上記①のタイトルにも書いた「健康寿命」とは??これは「健康上の問題で日常生活が制限されることなく生活できる期間」のことをいいます。この「健康寿命」と「平均寿命」の差が男女平均して10年ほどあると言われています。この期間は身体上の問題、意思能力や判断能力が制限される状態となることを意味しています。個人差はあるものの、意思判断能力を喪失してしまうと、財産の管理や処分といった行為は原則できなくなります。

その最大の原因のひとつが「認知症」です。現在、65歳以上の高齢者の内、認知症及びその予備軍とされるのは全国で860万人以上とされており、高齢者人口の4分の1にもなります。超高齢社会と併せてこれからさらに増えるであろう認知症に対し、「健康寿命」を念頭に置き、「判断能力を失った期間」のあなたの財産または家族の財産をどのように守っていくのか・・・。

相続税対策などを考える前にこのことをしっかりと対策することの方が大切であると考えます。

そこで、この認知症対策に対する備えとして、「家族信託」の仕組みや成年後見制度との違いを伝えていこうと思います。

②家族信託の基本構造

家族信託とは、簡単に説明すると、「今現在財産を持っている方が信頼できる相手(家族)に自分の財産の管理や処分をする権限を託す」という財産管理の仕組みです。

ある意味、管理委託や委任に似ていますが、この家族信託という制度を使うことによって従来の相続対策や資産管理の手法では出来なかった様々な事ができる可能性が出てきます。

仕組みはシンプルです。

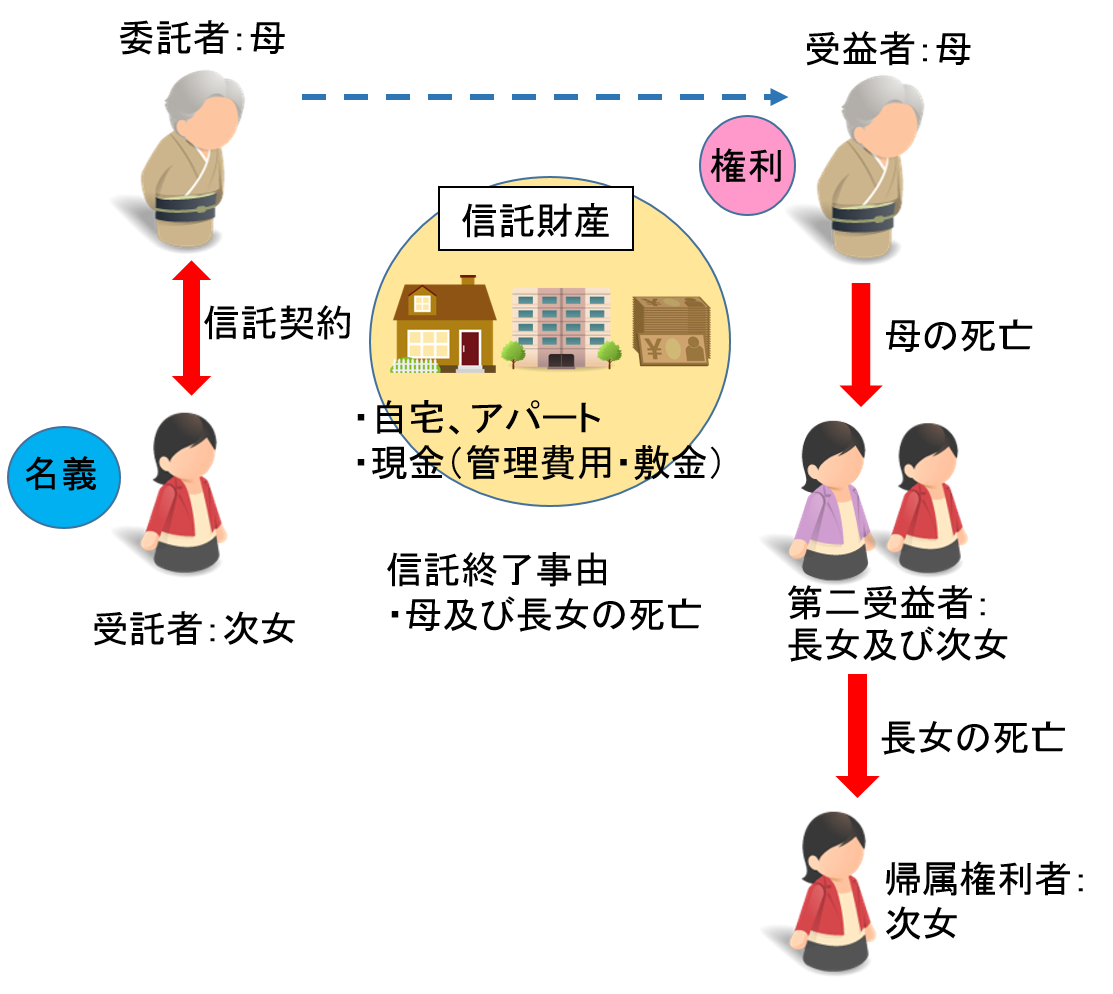

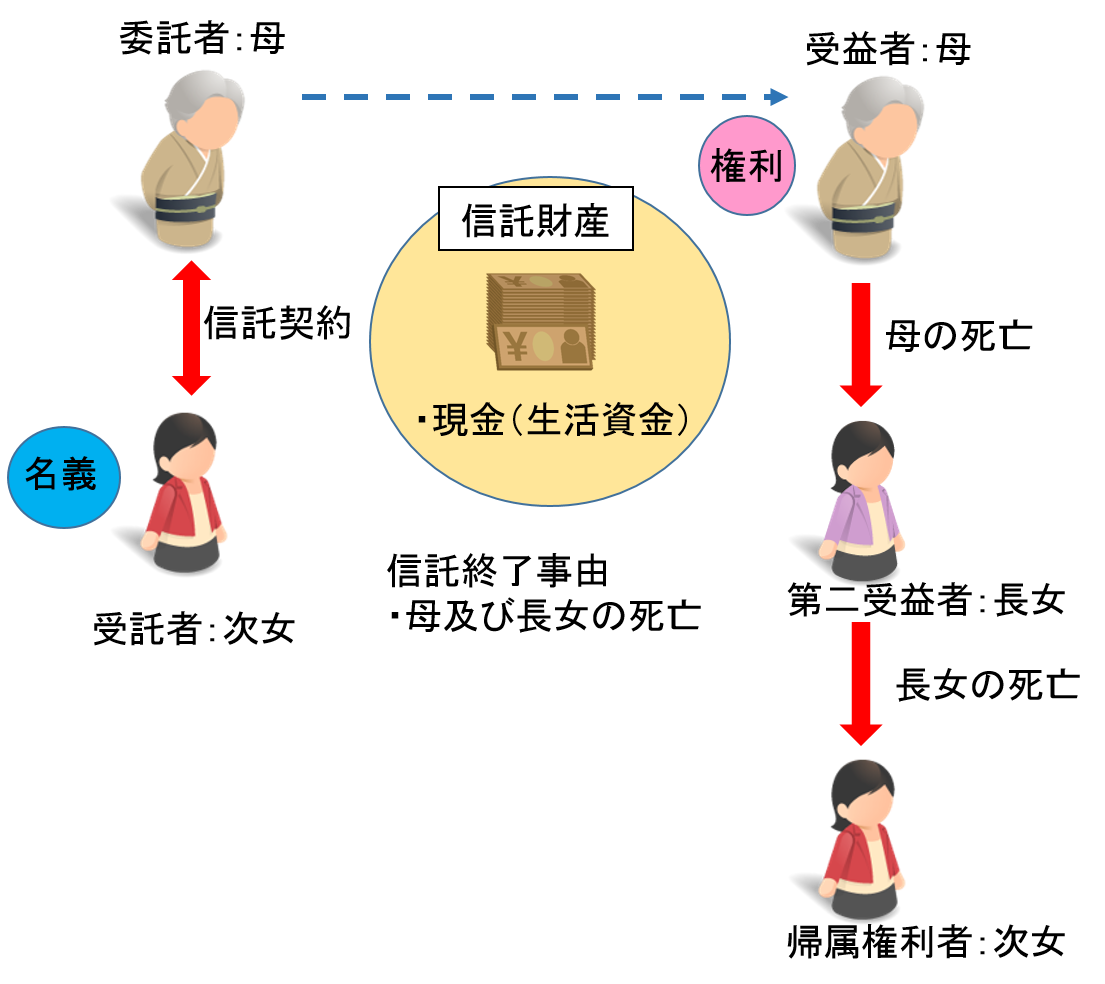

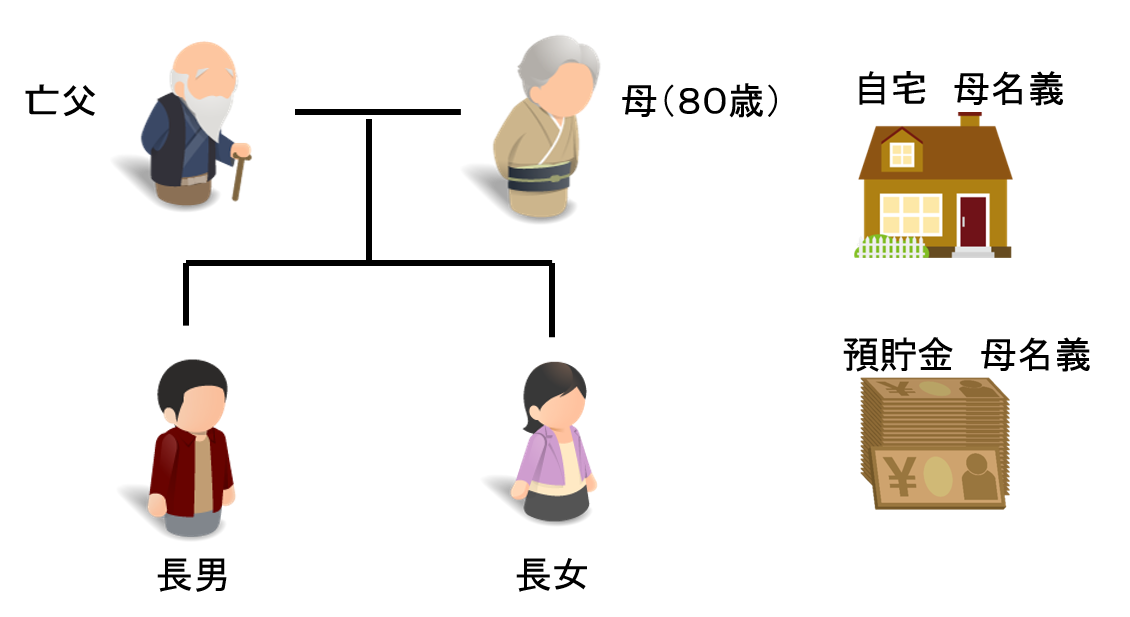

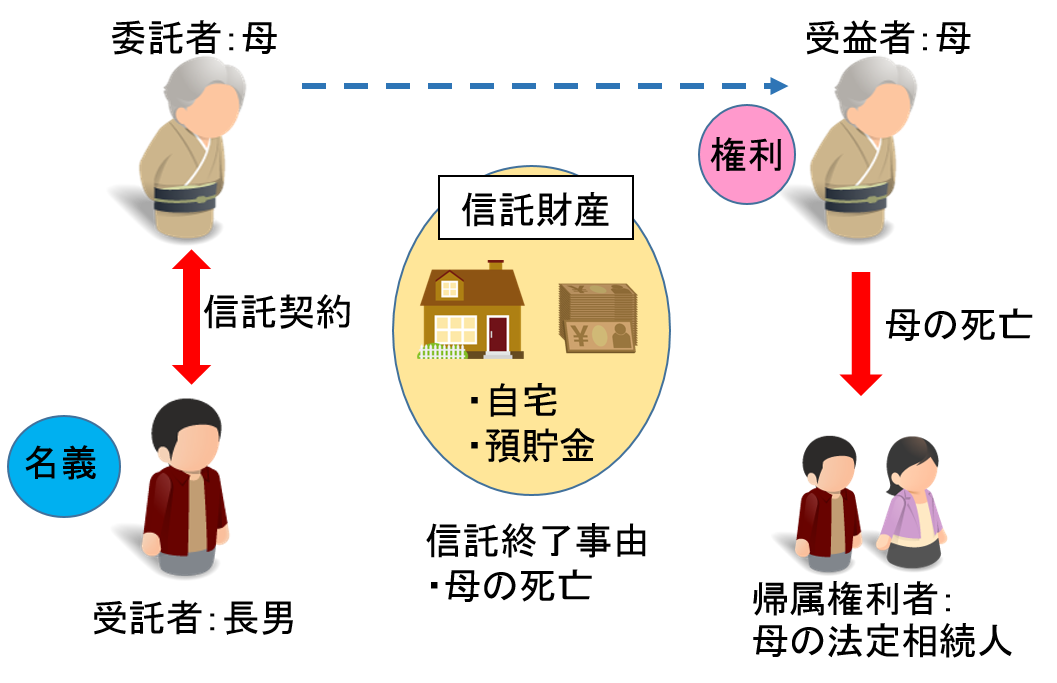

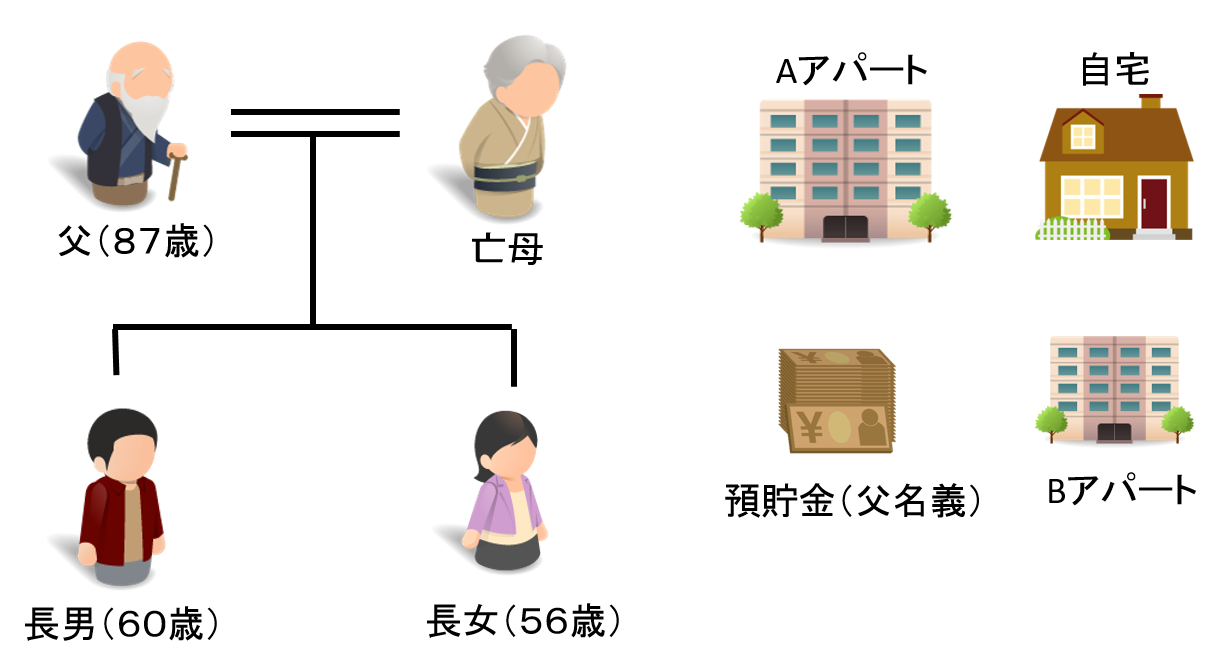

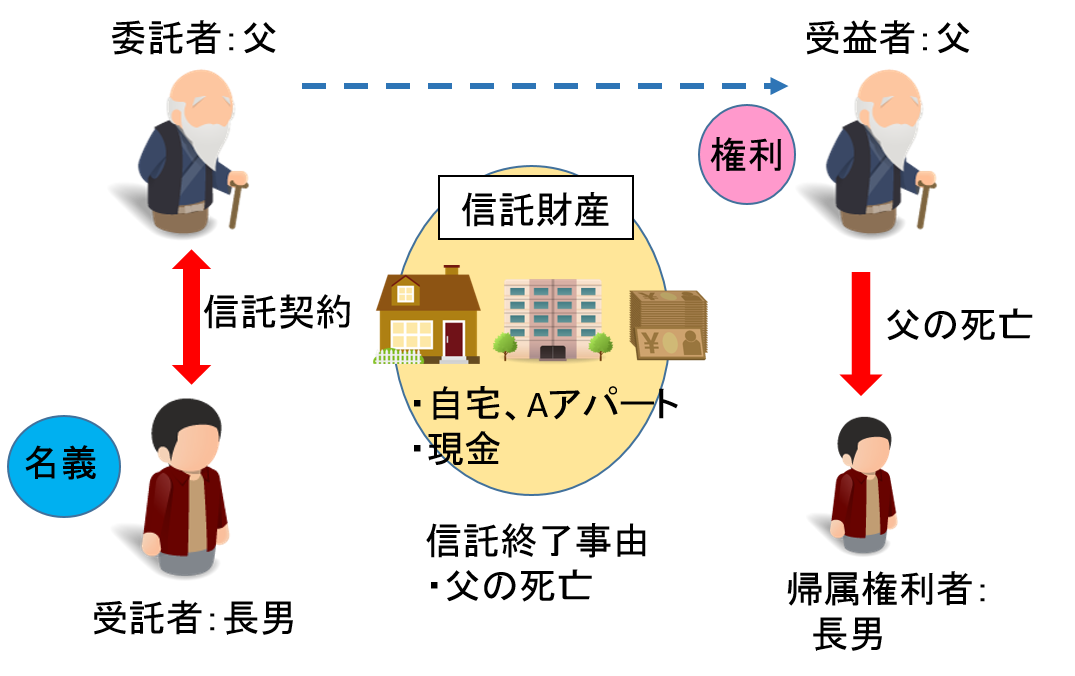

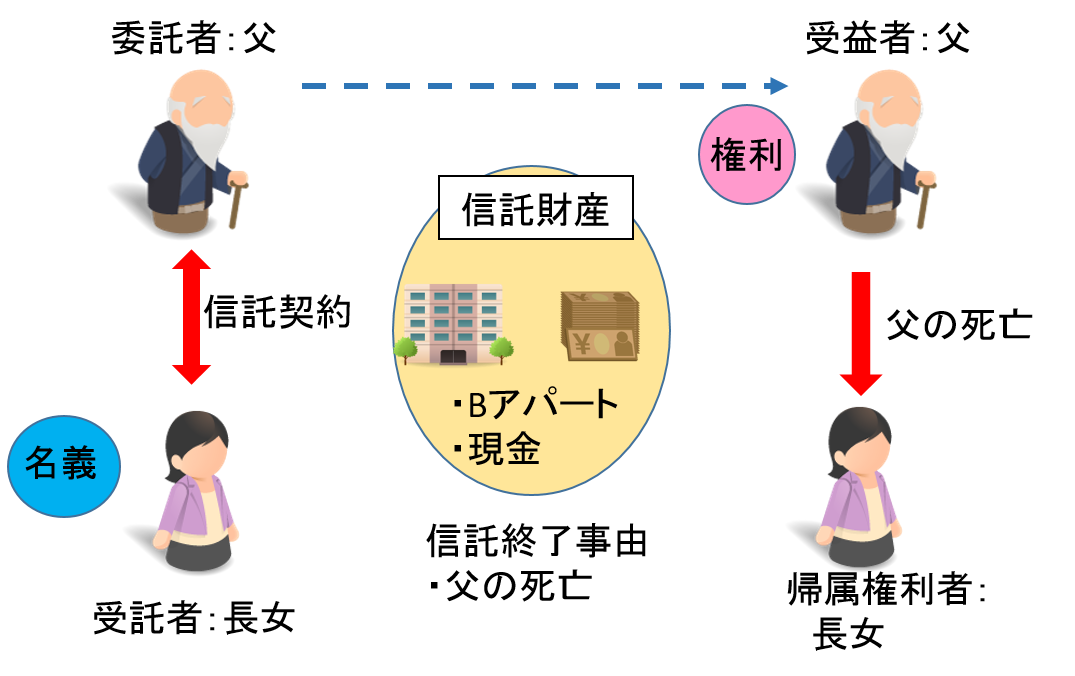

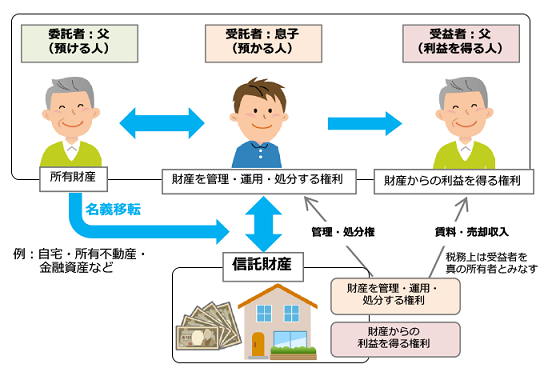

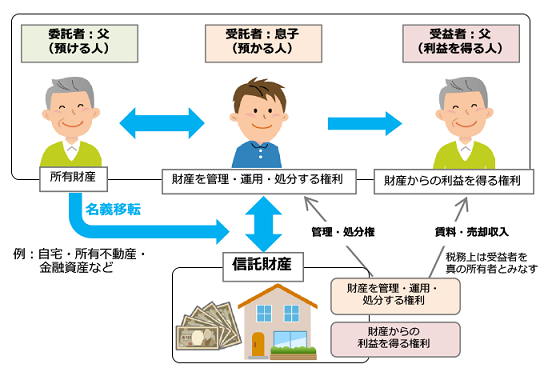

今財産を持っている方を「委託者」と呼び、管理を任せる、つまり託す財産のことを「信託財産」といいます。その信託財産を実際に管理する方のことを「受託者」といいます。そして、その財産から得られる収益を得る方のことを「受益者」と呼びます。

家族信託の構造は、基本的にこの3者構造で成り立っています。

上図例では、父親が「委託者」兼「受益者」になり、息子を「受託者」として、父親の財産を父親のために息子が管理・運用・処分していくという仕組みになります。法制度上は、財産管理を担う受託者には「個人・法人」あるいは「専門家・素人」の誰でもなることができます。家族信託はこの受託者に家族、親族が就くことで「家族で財産を管理しよう」、「一族でその財産を守っていこう」という仕組みを実現することが目的です。

上図例では、父親が「委託者」兼「受益者」になり、息子を「受託者」として、父親の財産を父親のために息子が管理・運用・処分していくという仕組みになります。法制度上は、財産管理を担う受託者には「個人・法人」あるいは「専門家・素人」の誰でもなることができます。家族信託はこの受託者に家族、親族が就くことで「家族で財産を管理しよう」、「一族でその財産を守っていこう」という仕組みを実現することが目的です。

よく言われることの一つに「息子といえど自分の資産をまだ知られたくない。」という意見があります。確かに、気持ちもわかります。そのため信託財産は資産の全部ではなく、一部、例えば「不動産のみ」や「預金の一部だけ」ということも可能です。さらに、信託契約に「自分が認知症になったら・・・」という風に様々な条件を組み合わせることも可能です。今は知られたくないけど、意思能力が無くなった仕方がないと思う方でもしっかりとヒヤリングして委託者の『思い・願い』を反映することが可能になります。これは、今までなかなか出来なかったことです。

③成年後見制度との違い

では、これまで認知症対策として利用されてきた「成年後見制度」とはどうちがうのか??

まず、成年後見制度とは、認知症や病気、あるいは知的障害、精神障害等の事情により、意思判断能力が万全ではない人の法律行為や財産の管理を本人に代わって行う制度です。

後見人は本人のために財産をしっかりと守るという職務を負うことから、家庭裁判所もしくは後見監督人の指導・監督下に置かれます。

基本的に成年後見制度の目的は意思判断能力を失った被後見人(本人)の代わりに、後見人が、被後見人の財産を守る(減らさない)よう、強い権限で管理することです。したがって、本人や周囲の希望とは関係なく「本人にとって最低限必要な支出」しか認められず、推定相続人や家族にメリットのあるような行為、例えば、将来の相続を見越して生前贈与や財産を整理・処分することは、基本的には認められません。

つまり、成年後見制度を利用している限りにおいては、柔軟な財産管理は難しく、家族のための支出や将来の相続対策を考えたくてもほぼ何もできません。また、たとえ本人のためであったとしても、積極的な投資や運用なども実行できません。その点「家族信託」では、本人が元気なうちに財産管理について希望をしっかりと託しておくことで、受託者がその希望に沿った柔軟な財産管理や運用が可能になります。

現在、この成年後見制度を利用している人の数は、約20万人ほどで、認知症及びその予備軍とされる人の数(860万人以上)から比べれば、かなり少ないことになります。その理由は、様々ですが、上記にも書いた柔軟な管理ができないことや年一回の裁判所への財産状況や収支報告があり負担が大きいなどではないかと思います。

さらに、認知症が発症してから申立てする「法定後見」の場合は、基本的に家族は後見人になることほぼできません。弁護士や司法書士などの専門家が後見人になります。そのため、毎月の報酬(月3~4万程度)など費用の面でも躊躇する方が多いという理由もあります。

しかし、一方で、被保険者の身上監護(介護や医療にかかわる施設入所など)については成年後見制度を利用するしか方法はありません。そのため「家族信託」と「成年後見制度」をうまく組み合わせて双方の利点を活かす設計が必要になるでしょう。

④家族信託のメリット

家族信託には、広く知られている「委任契約」「成年後見制度」「遺言」の各機能のよいところが含まれています。それぞれの制度を利用するにはそれぞれ別に手続きを必要としますが、家族信託では、一つの信託契約の中にそれらの機能を盛り込めることが最大のメリットです。

信託契約締結とともに委託者は財産管理を受託者に託すことになります(名義だけを受託者に変更する)。その後、委託者が病気や事故、認知度などで判断能力を喪失したとしても、一切影響を受けずに受託者による財産管理が遂行できるため、成年後見制度の後見人が必要なくなる可能性があります。

また最終的に、相続が起きた後、誰にどのような財産を遺すといった遺言で書くべきところを信託契約で遺しておくことで、預けていた財産の承継先を指定できるため、遺言の機能を持っているといえるのです。これまで民法では不可能であった二次相続、三次相続以降も家族信託による遺言で指定が可能になりました。これは民法の概念を覆す、とてつもないことです。

いかがでしたか??

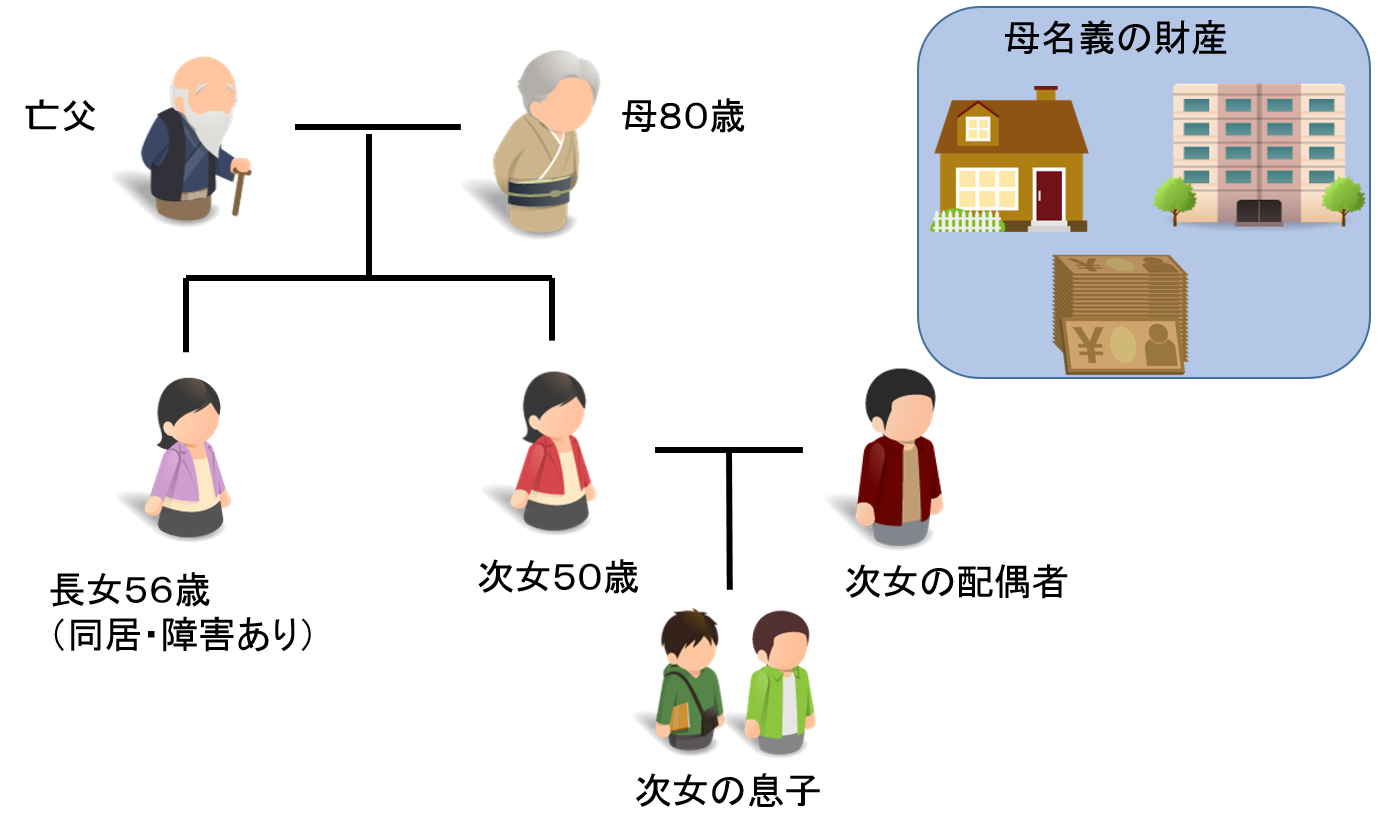

今回は「家族信託」の入門編として、簡単に概要を説明しました。これからの新しい財産承継の形として「家族信託」を活用ししてみませんか!?まだまだ奥が深い制度で、「障害をもった子の親なき後問題」や「事業承継」、「ペット」のためにも活用することが可能です。

少しでも気になった方はお気軽にお問い合わせください。